10. 動力

10.1 日本のエネルギー事情

10.2 火力発電

10.2.1 日本の火力発電の動向

a.電気事業者の発電設備/b.自家用発電設備/c.計画中の主な火力発電設備/d.火力発電の新技術

10.2.2 海外の火力発電の動向

10.3 原子力発電

10.3.1 日本の原子力発電の動向

a.軽水炉/b.新型炉/c.核燃料サイクル

10.3.2 世界の原子力発電開発の動向

10.4 新エネルギー技術

10.4.1 燃料電池/10.4.2 太陽電池/10.4.3 バイオマス・廃棄物発電/10.4.4 水素利用技術/10.4.5 風力発電/10.4.6 地熱発電/10.4.7 電力貯蔵

10.1 日本のエネルギー事情

2019年度の一次エネルギー国内供給(消費)は,資源エネルギー庁の「総合エネルギー統計(確報)」(1)によると,2018年度比-3.0%と2年連続で減少し,統計が比較可能な1990年度以降で最少となった(19,124PJ).内訳では,化石燃料が-3.8%と6年連続で減少,非化石エネルギーが7年連続で増加と,近年のトレンドに沿った動向であった.しかしながら,2019年度は東日本大震災後に新たに再稼働した原子力発電所がなかったことから,非化石エネルギーの増加率は1.3%と,2018年度の13.5%から大幅に縮小した.化石燃料比率は84.9%であり,依然として東日本大震災以前(2010年度は81.2%)より高い水準にある.一次エネルギーとして供給されたもののうち,エンドユーザーが実際に消費した分を表す最終エネルギー消費は-2.1%と,こちらも2年連続で減少した.世界経済の減速や消費増税などにより実質GDPが5年ぶりにマイナス成長(-0.3%),鉱工業生産指数が-3.8%となるなど経済活動が低迷し,景気動向を敏感に反映する製造業が-2.8%となった.2018年度に比べ冷夏・暖冬であったことなどから家庭部門(-0.8%),業務他部門(-1.5%)も減少し,自動車燃費の継続的な改善などにより7年連続で減少した運輸部門(-2.0%)とあわせ,主要全部門で減少となった.消費量は12,942PJと13,000PJを下回り,統計が比較可能な1990年度以降の最少を2年連続で更新した.発電電力量は,電力需要の減少を反映して-2.6%と2年連続で前年度を下回った.電源構成では,太陽光,バイオマスなどが伸びて火力を代替したが,原子力は上記のとおりの状況で5年ぶりに減少した.二酸化炭素(CO2)を排出しないゼロエミッション電源比率は24.3%まで上昇したが,2010年度にはこの値は34.6%であった.エネルギー消費の減少と低炭素化の進展により,エネルギー起源のCO2排出は,-3.4%と6年連続で減少し,統計が比較可能な1990年度以降では最少となる1,029Mtであった.パリ協定基準年の2013年度と比べると-16.7%である.

2020年度は,新型コロナウイルスの影響による経済の落ち込み,人流の抑制などにより,エネルギー消費も減少した.日本エネルギー経済研究所によると,2021年2月までの一次エネルギー消費は2019年度同期比-6.6%と著しく減少している.石炭が5月から7月にかけて,石油は上半期すべての月で減少率が2桁に達した.原子力発電所の新規再稼働がない一方で定期点検が多かったこと,年末年始の寒波による電力・都市ガス需要の増大で,天然ガスは春の大幅な落ち込みを相殺して2.0%増となった.こうしたことで,CO2排出は-7.8%とリーマンショック・世界金融危機時を上回って減少している.石油需要の減少は日本国内に限ったことではなく,その影響で指標原油の1つであるウエスト・テキサス・インターミディエイト(WTI)先物は,限月交代という要因も重なったことで,2020年4月20日に1バレル-38ドルと史上初めてマイナス価格をつけた.日本の原油輸入価格も,マイナスになることこそなかったものの,6月には $ 25/bblまで下落した.その後は,特に新型コロナウイルスワクチンへの期待の高まりとともに急速に値上がりしており(2021年2月は $ 56/bbl),値動きの激しい年となった.

〔栁澤 明 (一財)日本エネルギー経済研究所〕

参考文献

(1)総合エネルギー統計 (2019年度確報),経済産業省資源エネルギー庁, https://www.enecho.meti.go.jp/statistics/total_energy/ (参照日2021年4月18日)

10.2 火力発電

10.2.1 日本の火力発電の動向

a.電気事業者の発電設備

2020年12月末現在の電気事業者の発電設備は合計2億6,957万kWで,その内訳は火力1億7,083万kW(構成比63.4%),原子力3,308万kW(12.3%),水力4,963万kW(18.4%)などである(表10-2-1).2020年中に完成した主な火力発電設備は6地点となっている(表10-2-2).

表10-2-1 電気事業者の発電設備(1)(出力単位:MW)

| 種別 | 2019年12月末 | 2020年12月末 | ||

| 出力 | 構成比 | 出力 | 構成比 | |

| 水力 | 49,631 | 18.8% | 49,627 | 18.4% |

| 火力 | 168,388 | 63.6% | 170,829 | 63.4% |

| 原子力 | 33,083 | 12.5% | 33,083 | 12.3% |

| 新エネルギー等 | 13,432 | 5.1% | 16,004 | 5.9% |

| その他 | 43 | 0.0% | 43 | 0.0% |

| 合計 | 264,576 | 100.0% | 269,586 | 100.0% |

(注)数字は四捨五入であるため合計は必ずしも一致しない

表10-2-2 2020年中に完成した主な火力発電設備

| 発電所名 | 事業者名 | 出力(MW) | 燃料 | 完成年月 |

| 真岡2号 | コベルコパワー真岡 | 624 | 都市ガス*1 | 2020/3 |

| 福島天然ガス | 福島ガス発電 | 590×2 | LNG*1 | 2020/4 2020/8 |

| 竹原新1号 | 電源開発 | 600 | 石炭 | 2020/6 |

| 能代3号 | 東北電力 | 600 | 石炭 | 2020/3 |

| 鹿島2号 | 鹿島パワー | 645 | 石炭 | 2020/7 |

| 実証設備複合サイクル発電所(第二T地点) | 三菱パワー | 566 | 都市ガス及び灯油*1 | 2020/7 |

*1:コンバインドサイクル発電

b.自家用発電設備

2020年9月末現在の自家用発電設備は合計2,887万kWで,その内訳は火力2,152万kW(構成比74.6%),水力40万kW(1.4%),新エネルギー等(風力・太陽光など)695万kW(24.1%)などであり,2019年度と比較して新エネルギー等の発電設備が増加していることが分かる(表10-2-3).

表10-2-3 自家用発電設備(1)(出力単位:MW)

| 種別 | 2019年9月末 | 2020年9月末 | ||

| 出力 | 構成比 | 出力 | 構成比 | |

| 水力 | 400 | 1.4% | 397 | 1.4% |

| 火力 | 21,265 | 74.8% | 21,524 | 74.6% |

| 原子力 | 0 | 0.0% | 0 | 0.0% |

| 新エネルギー等 | 6,774 | 23.8% | 6,948 | 24.1% |

| 合計 | 28,439 | 100.0% | 28,869 | 100.0% |

(注)数字は四捨五入であるため合計は必ずしも一致しない

c.計画中の主な火力発電設備

今後計画されている火力発電設備(環境アセスメント手続き実施中・実施済のものなど2020年末時点で公表されているもの)のうち,主なものは20地点,2,405万kWである(表10-2-4).そのうち,燃料別出力割合はLNG(Liquefied Natural Gas)・都市ガスが約70%,石炭が約29%,その他が約1%となっている.

表10-2-4 計画中の主な火力発電設備(2020年末時点)

| 発電所名 | 事業者名 | 出力MW) | 燃料 | 完成予定年月 |

| 勿来IGCC | 勿来IGCCパワー | 543 | 石炭*2 | 2020/9(予定) |

| 福山共同 | 瀬戸内共同火力 | 230 | 副生ガス | 2020/12(予定) |

| 川崎新1号 | 東日本旅客鉄道 | 211 | LNG*1 | 2021年度 |

| 常陸那珂共同1号 | 常陸那珂ジェネレーション | 650 | 石炭 | 2021前半 |

| 広野IGCC | 広野IGCCパワー | 543 | 石炭*2 | 2021/9 |

| 神戸3,4号 | コベルコパワー神戸第二 | 650×2 | 石炭 | 2021年度, 2022年度 |

| 武豊5号 | JERAパワー武豊合同会社 | 1,070 | 石炭 | 2022/3 |

| 新居浜北 | 住友共同電力 | 150 | LNG及び副生ガス*1 | 2022/7 |

| 三隅2号 | 中国電力 | 1,000 | 石炭 | 2022/11 |

| (仮称)ひびき天然ガス | 西部ガス | 420×4 | LNG*1 | 2022年度(初期), 2028年度(最終) |

| 西条1号 | 四国電力 | 500 | 石炭 | 2023/6 |

| 上越1号 | 東北電力 | 572 | LNG*1 | 2023/6 |

| (仮称)姉崎新1~3号 | JERAパワー姉崎合同会社 | 約650×3 | LNG*1 | 2023/2, 2023/4, 2023/8 |

| (仮称)横須賀新1・2号 | JERAパワー横須賀合同会社 | 650×2 | 石炭 | 2023, 2024 |

| 五井火力発電所更新 | 五井ユナイテッドジェネレーション合同会社 | 780×3 | LNG*1 | 2024~2025 |

| (仮称)姫路天然ガス | 姫路天然ガス発電 | 622.6×3 | LNG*1 | 2026/1, 2026/5, 2029/10 |

| 石狩湾新港2,3号 | 北海道電力 | 569.4×2 | LNG*1 | 2026/12, 2030/12 |

| 知多火力発電所7,8号 | JERA | 650×2 | LNG*1 | 2027/8,2027/12 |

| (仮称)千葉袖ヶ浦天然ガス発電所 | 千葉袖ヶ浦パワー | 700×3 | LNG*1 | 2028年 |

| 和歌山 | 関西電力 | 3,700 | LNG*1 | 2028年度以降 |

*1:コンバインドサイクル発電 *2:石炭ガス化複合発電

発電設備においては,長期的な電力の安定供給,エネルギーセキュリティーの確保,地球温暖化防止など環境負荷低減の観点から,火力,水力,原子力を中心とした電源のベストミックスが進められてきた.このような中,LNGを燃料とする発電設備ではコンバインドサイクル発電(CC)が,石炭を燃料とする発電設備では超々臨界圧汽力発電(USC)と石炭ガス化複合発電(IGCC)が導入されており,現在,CC,USC,IGCCの建設が進んでいる.

d.火力発電の新技術

LNGを燃料とする発電設備では,コンバインドサイクル発電においてさらなる高効率化が図られ,1,600℃級ガスタービンによる熱効率62%以上(低位発熱量基準)を達成する発電設備が運転を開始した.また,次世代の高効率ガスタービンの実用化を目指し,国家プロジェクトとして1,700℃級ガスタービンの要素技術開発が進められている.

一方,石炭を燃料とする発電設備では,超々臨界圧プラントの蒸気条件を700℃級まで高温化させた先進超々臨界圧プラント(A-USC:Advanced Ultra Super Critical)の実用化要素技術開発が,国家プロジェクトとして進められている.また,石炭ガス化複合発電では,主に海外で運転されている酸素吹き方式よりも送電端効率が高い空気吹き方式の開発が進められており,25万kW級プラントの実証試験が2013年3月に終了(以降商用プラントとして運用を開始)し,54万kW級プラントの建設が進んでいる.また,酸素吹き方式においても16.6万kW級プラントの実証試験が2017年3月に開始され,全3段階のうちの第1段階を2019年2月に予定通り完了した.第2段階となるCO2分離・回収型の実証試験を2019年12月に開始しており,次の段階に進んでいる.

〔松浦 幹夫 (株)JERA〕

参考文献

(1)各種統計情報(電力関連),経済産業省資源エネルギー庁, https://www.enecho.meti.go.jp/statistics/electric_power/ep002/(参照日2020年3月18日)

10.2.2 海外の火力発電の動向

国連エネルギー統計2018によると,2018年における世界の火力発電設備容量・発電電力量は,43.9億kW・17.6兆kWhであり,それぞれ2017年比で2.1%・3.4%増加した.

米国では近年,石炭火力の廃止や天然ガスへの燃料転換が進んでおり,石炭火力による発電量の減少傾向が顕著に認められる.2019年における国内の石炭火力発電量は9,650億kWhとなり,前年比16%の減少を記録した.その結果,2019年の国内総発電量に占める石炭火力発電量のシェアは23%となり,2010年の45%から大きく低下した.背景として,近年の天然ガス価格や再生可能エネルギーのコスト低下に伴い,卸電力市場における石炭火力の相対的な競争力が低下している点が挙げられる.また,脱炭素を志向する州政府や投資家の意向を受けて,国内の多くの大手電気事業者が独自に排出削減目標を設定し,石炭火力の段階的廃止を図りつつあるという事情もある.

一方で,天然ガス火力については引き続き増加傾向が認められ,高効率のコンバインドサイクルを中心に,設備の導入が続いている.2019年のガス火力による発電電力量は1兆5,860億kWh,前年比8%の増大となった.ただし,2021年に発足したバイデン新政権は,気候変動政策に積極的な姿勢を示しており,2035年までに電力セクターでの温室効果ガス排出量を実質ゼロとする目標を掲げている.こうした野心的な目標が今後のガス火力電源の開発にどのような影響を与えるか注目される.

欧州においても,旧EU28カ国(英国を含む)の2019年における石炭火力発電量は前年比26%減の4,670億kWhとなり,2010年において25%であった石炭火力発電量のシェアは,2019年には14%まで低下した.気候変動政策を積極的に推進する欧州では,西欧諸国の多くが石炭火力の廃止期限を定めている.例えば,2019年における石炭火力発電量のシェアが28%を占めるドイツでは,2020年7月に脱石炭法を成立させ,遅くとも2038年までに国内の石炭・褐炭火力を全廃する方針を法的に規定した.

さらに,2050年カーボンニュートラルを目指すEUの方針の下,近年の欧州では天然ガス火力の扱いも議論の俎上に上がりつつある.EUでは目下,気候変動問題や環境問題等の解決に資する金融政策の観点から,投融資対象として持続可能とみなされる技術の分類,その統一的要件の規定を目指す「タクソノミー」の議論が行われている.この中で,天然ガス火力については,持続可能な技術と判断される基準として,排出原単位が「100g-CO2/kWh」を下回ることを条件とする方向で調整が進められている.こうした条件は,高効率のコンバインドサイクルでも,炭素回収貯留・利用技術(CCUS)などを併用しない限り,達成できない水準となる.一方,脱炭素に向けて,石炭火力の代替として中期的な天然ガス火力の利用を志向する,中東欧諸国を中心としたEU加盟国は,これに強い難色を示していた.2021年6月現在,状況は依然流動的ではあるが,これら諸国の意向もあって,天然ガス火力は,長期的なカーボンニュートラルに至るまでの過渡的な技術としての何らかの条件を付した上で,持続可能な技術として認められる可能性も生じている.

〔栗村 卓弥 (一社)海外電力調査会〕

10.3 原子力発電

10.3.1 日本の原子力発電の動向

a.軽水炉

わが国の原子力発電は,2019年12月現在,改良型沸騰水型軽水炉(ABWR)を含む沸騰水型軽水炉(BWR)が17基,加圧水型軽水炉(PWR)が16基の計33基が稼動している.また,3基が建設中であり,6基が計画中である.表10-3-1に,最近5年間の原子力発電所の基数,合計出力及び年平均の設備利用率の推移を示す.2019年は,玄海2号機(九州電力),福島第二1号機~4号機(東京電力)の5基(BWR:4基,PWR:1基)の廃止が決定し,合計出力は3308万kWに減少した.一方,2019年に新たな営業運転再開はなかったが,2019年の平均設備利用率は2018年に引き続き上昇して21.4%となり,月別に見ても20%を超える月が8回となった.他の原子炉の運転再開についても,各電力会社からの申請に基づき,新規制基準に基づく安全性審査が進められている.

b.新型炉

高温ガス炉は,(国研)日本原子力研究開発機構(原子力機構)の高温工学試験研究炉(HTTR)の運転再開に向け,新規制基準への適合性確認のための審査が進められている.また,原子力機構とポーランド国立原子力研究センターとの間で研究協力実施取決めを締結し,英国原子力研究所と既存の取決めを改定して協力を開始するなど,日本の高温ガス炉の国際展開に向けた協力が進められている.

国際熱核融合実験炉(ITER)計画では,世界最大級のトロイダル磁場コイル初号機の組み立てが最終工程に移行するなど,日本が担当する機器の調達活動などによりITER建設が進展した.また,核融合エネルギーの早期実現を目指し,日本は欧州連合(EU)と国際協定を結び,ITER計画の支援と核融合炉の原型炉の研究開発に取り組む活動(幅広いアプローチ(Broader Approach: BA)活動)を行っている.(国研)量子科学技術研究開発機構では,サテライトトカマク装置(JT-60SA)の建設が順調に進展するなど,BA活動が着実に進められている.

表10-3-1 最近5年間の原子力発電の推移

| 項 目 | 2015 | 2016 | 2017 | 2018 | 2019 |

| 基 数 | BWR 22

PWR 21 |

BWR 22

PWR 20 |

BWR 22

PWR 20 |

BWR 21

PWR 17 |

BWR 17

PWR 16 |

| 合計出力(万kW) | 4426 | 4148 | 4148 | 3804 | 3308 |

| 設備利用率(%) | 1.2 | 5.0 | 8.4 | 15.0 | 21.4 |

〔竹上 弘彰 日本原子力研究開発機構〕

b.新型炉

米国は,革新炉開発支援プログラム(ARDP)で7年以内の高速炉と高温ガス炉の実証炉建設を目指し,最大$3.2B(約3200億円)の民間支援を公表(1)する等,海外では,脱炭素化に向けて新型炉の導入を視野に入れた積極的な動きが見られる(2).我が国では,新型炉の開発を含めた原子力イノベーションの実現に向けた取組みとしてNEXIP(Nuclear Energy × Innovation Promotion)イニシアチブが,経済産業省と文部科学省との連携を含めて開始されている.経済産業省では,民間の創意工夫を活かしたイノベーション促進のため,産業界等からの提案技術に対するフィージビリティスタディを目的とした補助事業を2019年度から継続して実施している.文部科学省では,原子力イノベーションの創出につながる新たな知見を見出すとともに我が国の原子力技術を支える戦略的な基礎・基盤研究の推進を目指し,2020年度から従来の原子力システム研究開発事業を見直して,「基盤チーム型」「ボトルネック課題解決型」「新発想型」の3つのメニューで構成される公募事業を開始した.

原子力機構は,高速炉開発の戦略ロードマップ(3)で示された今後の開発方針や原子力機構が果たすべき役割を考慮して,自らが進める今後の高速炉サイクル研究開発計画(4)を2019年に策定した.本計画に沿って,先進的設計評価・支援手法(AI支援型革新炉ライフサイクル最適化手法:ARKADIA)や革新的な規格基準体系の整備,安全性向上技術の開発,及び燃料サイクル技術開発など,イノベーション促進のための技術基盤の開発を,米仏との国際協力を活用して進めている.また,小型炉心に伴う受動安全システムの採用,モジュール生産による工期短縮と資本費削減などのメリットが期待されるSMR(小型モジュール炉)に着目した検討も進めている.

高速実験炉「常陽」は,再稼働に向けて新規制基準への適合性審査が進められている.

〔平田 勝 (国研)日本原子力研究開発機構〕

参考文献

(1) 米国DOEホームページ, “U.S. Department of Energy Announces $160 Million in First Awards under Advanced Reactor Demonstration Program”, Oct. 13, 2020

https://www.energy.gov/ne/articles/us-department-energy-announces-160-million-first-awards-under-advanced-reactor(参照日2021年3月3日)

(2) 上出 英樹, 次世代原子炉の開発動向, 火力原子力発電, 71(11), p.638 – 648, 2020/11

(3) 戦略ロードマップ,原子力関係閣僚会議

https://www.cas.go.jp/jp/seisaku/genshiryoku_kakuryo_kaigi/pdf/h301220_siryou.pdf(参照日2021年3月3日)

(4) 今後の高速炉サイクル研究開発,日本原子力学会誌ATOMOΣVol.61,2019年11月

https://doi.org/10.3327/jaesjb.61.11_798(参照日2021年3月3日)

c.核燃料サイクル

日本原燃(株)が事業展開を進めている六ヶ所再処理工場では,主工程が完成し,ガラス固化体を製造するガラス溶融炉の社内試験も終了した.MOX燃料工場は建設工事中である.再処理工場,MOX燃料工場は,2014年1月に新規制基準への適合性確認のため事業変更許可を申請し,再処理工場は2020年7月,MOX燃料工場は2020年12月に許可を得ており,2020年12月に設計及び工事の計画の変更認可の申請を行い,竣工に向けた対応を進めている.ウラン濃縮工場では,新型遠心分離機を導入し,2012年3月に生産運転を開始しており,順次生産能力を拡大していく予定である.

(国研)日本原子力研究開発機構の東海再処理施設では,2018年6月に廃止措置計画の認可を受け,廃止措置段階に移行した.当面,保有する放射性廃棄物に伴うリスクの低減を最優先課題として,高放射性廃液のガラス固化処理に取り組んでいる.現在は2019年7月に発生した流下停止事象の原因を解明し対策を施した上で,運転再開を目指し準備を進めている.また,2020年8月より新規制基準を踏まえた安全対策工事を実施している.再処理技術開発としては,高放射性廃液のガラス固化を着実に進めるため,ガラス固化技術の高度化に係る研究開発を継続している.

プルトニウム燃料技術開発施設では,MOX燃料に関する研究開発,核燃料施設の廃止措置及びプルトニウム系廃棄物の処理に関する技術開発等を実施するとともに,日本原燃(株)への技術協力を行っている.

〔内田 直樹 (国研)日本原子力研究開発機構〕

10.3.2 世界の原子力発電開発の動向

2021年1月1日現在,世界で稼働中の原子力発電炉は合計434基,4億788.2万kWで,前年と比較して3基,404.2万kW減少(出力変更した炉を含む合計値の比較)した.これは中国,ロシアの2カ国で合計3基,118.8万kWが営業運転を開始した一方,ロシア,フランス,スウェーデン,米国で合計6基,544.2万kWが閉鎖されたためである.

中国ではフランスの技術を基に中国が開発した第3世代+(プラス)炉の特徴を備える加圧水型炉ACPR1000が2020年9月8日に田湾5号機(111.8万kW)として営業運転を開始し,同炉型は初登場した2018年から3年連続の運転開始となった.

ロシアでは5月22日に世界初の海上浮揚式原子力発電所「アカデミック・ロモノソフ」として2基のKLT-40Sが極北地域のペベクで営業運転を開始した.KLT-40Sは舶用の加圧水型炉を応用した電気出力3.5万kWの熱電併給可能な小型炉である.一方,10月22日に送電開始となったレニングラードⅡ-2号機(第3世代+炉の特徴を備えるロシア型加圧水型炉 VVER-1200,119.9万kW)と入れ替わる形で,45年間運転されたレニングラード2号機(黒鉛チャンネル型炉 RBMK-1000,100万kW)が11月10日に閉鎖された.

フランスでは発電電力量の7割を占める原子力発電シェアを2035年までに5割まで引き下げる方針に従い,2月22日にフランス最古のフェッセンハイム1号機,続いて6月30日に同2号機(PWR,各92万kW)が閉鎖された.

スウェーデンでは政府の脱原子力政策により原子力税が引き上げられたことなどから採算性悪化のため2019年12月30日のリングハルス2号機(PWR,96.3万kW)に続き,2020年12月31日にリングハルス1号機(BWR,91.6万kW)も予定通り閉鎖された.

米国では,2017年のニューヨーク州政府との合意や経済性などを理由にインディアンポイント2号機(PWR,106.2万kW)が予定通り4月30日に閉鎖され,2034年まで運転認可が残存するデュアン・アーノルド1号機(BWR,62.4万kW)が経済性などの理由から10月12日に早期閉鎖された.

また,2020年中に中国,トルコの2カ国で合計5基,542.4万kWの原子力発電所が着工,すなわち原子炉建屋部分のコンクリート打設を開始し,世界で建設中の原子力発電所は合計59基,6,508.7万kWとなった.中国では30年以上の研究開発と経験に基づき中国が開発した加圧水型炉「華龍一号」を採用した漳州2号機(121.2万kW)が9月4日に,太平嶺2号機(120.2万kW)が10月15日に,三澳1号機(121万kW)が12月31日に着工,この他にナトリウム冷却高速中性子実証炉の霞浦2号機(CFR-600,60万kW)が12月27日に着工した.トルコではアックユ2号機(VVER-1200,120万kW)が4月8日に着工した.

今後,新設計画の進展が見込まれる原子力発電所は合計82基,9,421.6万kWとなる.2020年に新たに計画入りした中国の三澳2号機(華龍一号,121万kW)は1号機と合わせて2020年12月30日に建設許可が発給されている.英国のサイズウェルC(欧州加圧水型炉EPR,167万kW×2基)は建設計画についてEDFエナジ―社と正式交渉に入る.

〔冨野 克彦 (一社)日本原子力産業協会〕

参考文献

(1)一般社団法人日本原子力産業協会, 世界の原子力発電開発の動向2021年版 (2021).

https://www.jaif.or.jp/about/publication/world2021

10.4 新エネルギー技術

10.4.1 燃料電池

(一財)コージェネレーション・エネルギー高度利用センター(コージェネ財団)によると,家庭用燃料電池(エネファーム)の2020年度の販売台数は4.8万台と,2018年度の4.7万台から2019年度の4.1万台への減少傾向から横ばい傾向となった.固体酸化物形では,マイクロガスタービンと組み合わせた加圧ハイブリッド型250kW級システムが2017年度に市場投入され,1MW級システムの実証試験が進められている.りん酸形も百kW級定置用システムが内外で着実に導入された.燃料電池自動車に関しては,2015年にトヨタMIRAIの販売が,2016年にホンダCLARITYのリースが開始され,2020年には新型MIRAIが販売された.燃料電池自動車の普及目標として2020年までに4万台程度,2025年までに20万台程度の普及が掲げられている.また,水素ステーションに関しては,トヨタやENEOSなど11社が日本水素ステーションネットワークを2018年2月に設立し,水素ステーション普及を推進している.水素ステーションの普及目標は 2020年度までに160カ所程度,2025年度までに320カ所程度であり,2020年末の設置数が162カ所となり2020年度目標は達成された.

〔麦倉 良啓 (一財)電力中央研究所〕

10.4.2 太陽電池

(一社)太陽光発電協会(JPEA)によると(1),2019年度の太陽電池モジュールの総出荷量は6,430MW(2018年度比109%)であった.総出荷量は,2014年をピークとして減少傾向にあったが,2017年度を底に反転して2019年も前年に比べ増加した.このうち,太陽電池モジュールの国内向け出荷量は,6,113MW(2018年度比111%)で全体の95%であった.用途別では,住宅用が1,013MW(2018年度比101%)とほぼ横ばいであり,非住宅用が5,097MWと全体の83%を占めた.2019年度の買取価格が,10kW以上500kW未満ではkWhあたり14円へ引き下げられ,500kW以上では入札制度に移行したが,2018年度比113%と増加に転じた.非住宅用のうち発電事業用途となる500kW以上が3,240MW(2018年度比121%)であった.

技術動向としては,NEDOとシャープ(株)が,NEDO事業で開発した世界最高水準の高効率な太陽電池モジュール(変換効率31.17%)と同等のセルを活用し,電気自動車用太陽電池パネルを製作し,電気自動車「e-NV200」に搭載した実証試験車を開発したことを2020年7月6日に発表した.太陽電池の総容量は1kWを超える定格発電電力であり,走行距離や走行時刻などの利用パターン次第では,年間の外部電源からの充電回数をゼロにできると試算している(2).

〔植田 譲 東京理科大学〕

参考文献

(1)太陽電池の出荷統計, 一般社団法人太陽光発電協会(JPEA)

http://www.jpea.gr.jp/document/figure/index.html(参照日2021年4月11日)

(2)世界最高水準の高効率な太陽電池セルを活用し、電気自動車用太陽電池パネルを製作, 国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)

https://www.nedo.go.jp/news/press/AA5_101326.html(参照日2021年4月11日)

10.4.3 バイオマス・廃棄物発電

環境省環境再生・資源循環局廃棄物適正処理推進課資料「一般廃棄物処理事業実態調査の結果(令和元年度)について」(1)によると2019年度の国内ごみ排出量は4,274万t(2018年度4,273万tに対して0.02%増)で,2012年度以降微減傾向であったが,ここ数年は横ばい状況である.直接焼却量は3,295万t(直接焼却率は80.5%)で,2011年度以降減少傾向にあったが,2019年度は微増が見られた.ごみ焼却施設数は1,067施設で,このうち発電設備を有する施設数は384,全ごみ焼却施設の36.0%を占め,発電能力合計は2,078MW,平均発電効率は13.74%で,高効率化傾向が続いている.特に最近は,処理量100t/日/炉以下の比較的小規模な施設でも高温高圧ボイラを採用した高効率発電が導入されるケースが多くなってきている.

さらに2011年7月に施行された「再生可能エネルギーの固定価格買取制度(FIT:Feed in Tariff)」は,2017年4月に改正されたが,この制度によりバイオマス発電の導入が進展中で,2020年9月末の時点で認定量は821.5万kWとなっている(2).また2020年には輸入バイオマスを燃料とする7万5千kW規模の大型バイオマス発電所の稼働が開始された(3).

〔田熊 昌夫 重環オペレーション(株)〕

参考文献

(1) 環境省大臣官房廃棄物・リサイクル対策部廃棄物対策課資料 一般廃棄物処理事業実態調査の結果(平成31年度)についてhttps://www.env.go.jp/press/files/jp/115966.pdf(参照日2021年4月8日)

(2) 固定価格買取制度 情報公表用ウェブサイト https://www.fit-portal.go.jp/PublicInfoSummary (参照日2021年4月7日)

(3) バイオマス白書2020 https://www.npobin.net/hakusho/2020/topix_01.html#column01 (参照日2021年4月7日)

10.4.4 水素利用技術

日本政府は2017年12月に水素基本戦略(1)を発表したが,これに続き,2019年11月にオーストラリア(2),2020年6月にノルウェー(3),ドイツ(4),2020年7月に欧州委員会(5)など多くの国々から,国家水素戦略が発表され,水素社会の実現に向けた取組みが加速している.

国内の燃料電池自動車の登録台数は2020年3月末現在で3,695台(6),運用中の水素ステーションは2020年12月現在で137箇所となった(7).乗用車に加え,バス,トラック,フォークリフト,鉄道,船舶,航空機,ドローン等での水素利用の検討が国内外で進められており,2020年9月にエアバスが水素を燃料とした航空機のコンセプトを発表(8),国内においても,9月に高出力燃料電池搭載船の実証事業の開始(9)が,10月に燃料電池大型トラックの走行実証計画(10)などが発表された.

大規模な水素利用技術として,水素燃焼タービン発電技術の開発が,国内外で盛んにおこなわれており(11),2020年7月には,世界で初めてドライ低NOx水素専焼ガスタービンの技術実証試験に成功したことがNEDOから発表された(12).

再生可能エネルギー由来の電力を用いて水素を製造・利用する取り組み(Power-to-Gas)が進められており,世界最大級の水素製造拠点「福島水素エネルギー研究フィールド(FH2R)」が2020年3月に稼働を開始した(13).

〔飯田 重樹 (一財)エネルギー総合工学研究所〕

参考文献

(1) 水素基本戦略(2017年12月26日),再生可能エネルギー・水素等関係閣僚会議https://www.cas.go.jp/jp/seisaku/saisei_energy/pdf/hydrogen_basic_strategy.pdf (参照日2021年4月1日)

(2) Australia’s National Hydrogen Strategy, COAG Energy Council https://www.industry.gov.au/sites/default/files/2019-11/australias-national-hydrogen-strategy.pdf (参照日2021年4月1日)

(3) The Norwegian Government’s Hydrogen Strategy, Norwegian Ministry of Petroleum and Energy/ Norwegian Ministry of Climate and Environmenthttps://www.regjeringen.no/contentassets/8ffd54808d7e42e8bce81340b13b6b7d/hydrogenstrategien-engelsk.pdf (参照日2021年4月1日)

(4) The National Hydrogen Strategy, Federal Ministry for Economic Affairs and Energy (BMWihttps://www.bmwi.de/Redaktion/EN/Publikationen/Energie/the-national-hydrogen-strategy.html (参照日2021年4月1日)

(5) A Hydrogen Strategy for a climate-neutral Europe, European Commission

https://ec.europa.eu/energy/sites/ener/files/hydrogen_strategy.pdf (参照日2021年4月1日)

(6) EV等 保有台数統計,一般社団法人次世代自動車振興センター

http://www.cev-pc.or.jp/tokei/hanbai.html (参照日2021年4月1日)

(7) 水素ステーション整備状況,一般社団法人次世代自動車振興センター

http://www.cev-pc.or.jp/suiso_station/index.html (参照日2021年4月1日)

(8) Airbus reveals new zero-emission concept aircraft (2020年9月21日), Airbus

https://www.airbus.com/newsroom/press-releases/en/2020/09/airbus-reveals-new-zeroemission-concept-aircraft.html (参照日2021年4月1日)

(9) 高出力燃料電池搭載船の実用化に向けた実証事業を開始(2020年9月1日), 日本郵船、他

https://www.nyk.com/news/2020/20200901_01.html (参照日2021年4月1日)

(10) 燃料電池大型トラックの走行実証を2022年春頃より開始(2020年10月13日), トヨタ自動車、他

https://global.toyota/jp/newsroom/corporate/33952104.html (参照日2021年4月1日)

(11) 松本俊一,水素燃焼タービン発電技術と世界の開発動向,季報 エネルギー総合工学,Vol.43 No.4 (2021), pp.27-42

(12) 世界初、ドライ低NOx水素専焼ガスタービンの技術実証試験に成功(2020年7月21日),国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)

https://www.nedo.go.jp/news/press/AA5_101337.html (参照日2021年4月1日)

(13) 再エネを利用した世界最大級の水素製造施設「FH2R」が完成(2020年3月7日),国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)https://www.nedo.go.jp/news/press/AA5_101293.html (参照日2021年4月1日)

10.4.5 風力発電

世界全体の風力発電の累積導入量は,GWEC(Global Wind Energy Councl)の統計によると2020年末で7億4,300万kW(2019年末から14%増)に達した.これは日本の原子力・火力を含む発電設備の合計3億kWの2.5倍である.年間電力供給に占める風力発電の比率は,世界は7%,EUでは16%,米国では8.4%まで増加している(表10-4-1)(1)(2).新規導入は2020年に9,300万kW/年(2019年の1.53倍),10年前の3,910万kW/年からは2.4倍に増えている(図10-4-1).洋上風力発電は,累計は2020年末で3,500万kW,新規は610万kW/年と,10年前に比べ12倍と7倍になった(3).風力発電全体に占める比率は,累積で5%,新規で7%と,徐々に増えてきている.建設単価は,陸上で約30万円/kW,洋上で約50万円/kWなので,世界全体の建設費は,約27兆円/年,約3兆円/年に相当する.部品製造等の波及効果を含めると更にその2~3倍の経済効果がある.

日本の風力発電の累積導入量は,2020年末で444万kW(2019年末から13%増),新規導入量は51.6万kW/年(2019年の1.9倍)と急増しているが(4),まだ世界全体の約1/200に過ぎない(図10-4-1).年間電力供給に占める比率も1%と小さい.しかし2020年10月に,菅義偉首相が所信表明演説でカーボンニュートラルを宣言して(5)風向きが変わった.日本政府は再生可能エネルギーが電力供給に占めるシェアを,2018年の18%から2050年に50~60%に引き上げることを決定し,その開発支援のために10年間で2兆円の基金を用意した.中でも洋上風力発電は最重要テーマとされた.経済産業省と国土交通省の大臣と国内関連企業社長団が一堂に会した洋上風力発電推進のための官民協議会が開催され(6),その第2回では2030年までに1,000万kW,2040年までに3,000万~4,500万kWという野心的な導入目標が発表された(洋上風力産業ビジョン(7)).2020年から一般海域で入札も始まり,3~4サイト・計100万kW以上/年のペースで開発が進みつつある.1,000万kWの直接費は約5兆円,100万kW/年は約5,000億円/年の経済規模に相当する.一般海域に先駆けて,秋田港と能代港の港湾部で,合計14万kW・33基の洋上風力開発が着工しており,2021年内に基礎打設を終え,2022年には運転を開始する予定である(8)(9).日本企業と海外企業の提携や協力も続々と発表されており(10),非常に活気を呈している.

表10-4-1 世界の風力発電の導入状況(1)-(3)

| 2019年末の累計 | 2020年新規導入 | 年成長率 | 2020年末の累計 | 電力供給量の比率 | |

| 世 界 | 651 GW | 93.0 GW | 14 % | 743 GW | 7 % |

| EU(含む英国) | 192 GW | 14.7 GW | 8 % | 220 GW | 16 % |

| 洋上風力 | 29.1 GW | 6.1 GW | 21 % | 35.3 GW | 0.5 % |

| 中 国 | 236 GW① | 52.0 GW① | 22 % | 288 GW① | 7 % |

| 米 国 | 96.7 GW② | 16.9 GW② | 17 % | 122 GW② | 8 % |

| ドイツ | 61.4 GW③ | 1.7 GW⑤ | 3 % | 62.9 GW③ | 27 % |

| インド | 37.5 GW④ | 1.1 GW⑩ | 3 % | 38.6 GW④ | 4 % |

| スペイン | 25.8 GW⑤ | 1.4 GW⑦ | 5 % | 27.2 GW⑤ | 22 % |

| 英 国 | 23.3 GW⑥ | 0.6 GW | 3 % | 23.9 GW⑥ | 27 % |

| フランス | 16.6 GW⑦ | 1.3 GW⑧ | 8 % | 17.9 GW⑦ | 9 % |

| ブラジル | 15.5 GW⑧ | 2.3 GW③ | 15 % | 17.8 GW⑧ | No data |

| カナダ | 13.4 GW⑨ | 0.2 GW | 1 % | 13.6 GW⑨ | 5 % |

| イタリア | 10.8 GW➉ | 0.1 GW | 1 % | 10.9 GW➉ | 7 % |

| スウェーデン | 9.0 GW | 1.0 GW | 11 % | 10.0 GW | 20 % |

| トルコ | 8.1 GW | 1.2 GW➈ | 15 % | 9.3 GW | 8 % |

| オランダ | 4.8 GW | 2.0 GW④ | 42 % | 6.8 GW | 12 % |

| デンマーク | 6.1 GW | 0.1 GW | 2 % | 6.2 GW | 48 % |

| ポルトガル | 5.4 GW | 0.0 GW | 0 % | 5.5 GW | 25 % |

| アイルランド | 4.2 GW | 0.2 GW | 5 % | 4.4 GW | 38 % |

| 日 本 | 3.9 GW | 0.5 GW | 14 % | 4.4 GW | 1 % |

| ノルウェー | 2.5 GW | 1.5 GW⑥ | 60 % | 4.0 GW | 7 % |

注:○は世界順位(10位以内)を示す. 出典:GWEC Global Wind Report 2020他

単位は1GW=千MW=百万kW

図10-4-1 世界と日本の風力発電の新規導入量(単位はGW/年)(1)(4)

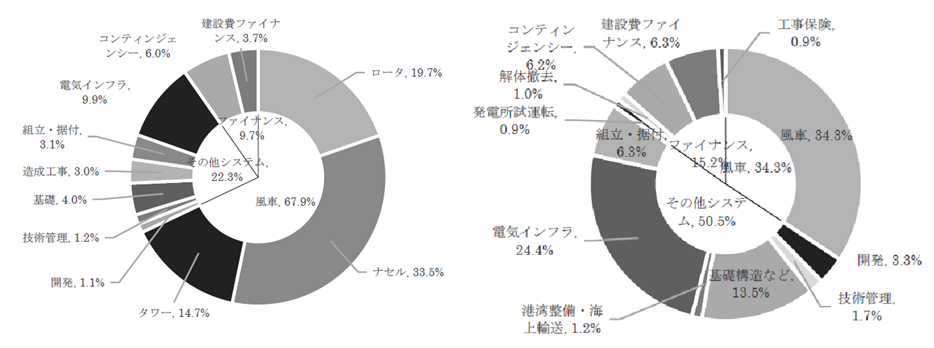

風力発電の発電コストは,条件の良い立地では既に火力発電並み(10円/kW未満)になっており,ここ数年の欧州の洋上風力入札でも補助金なしでの落札が相次いでいる.このコストダウンの大きな要因は,風車の大型化(定格出力増加,ロータ直径拡大,高高度タワー)である.風力発電の初期コスト(CAPEX:Capital Expenditure)の1/3(陸上)~2/3(洋上)を建設費が占める(図10-4-2)(11).建設費は出力ではなく工数(風車台数)に比例するため,大型化して建設台数を減らした方が全体コストは小さくなる.

このため,新規に設置される風車の平均サイズは,2020年には陸上主体の日本でも2,700kW,欧州の洋上風車では8,300kWにまで大型化が進んでいる(図10-4-3).特に輸送制約の無い洋上風車は,2015年の4,300kWから5年間で約2倍になっている.洋上風車は続々と新機種の開発が続いており,大型化はまだまだ続きそうである(表10-4-2).現時点で運転中の最大の風車はGE社のHaliade X 風車である.ロータ直径は220mで定格出力は13,000kWである.輸送据付の台数を減らして建設費用を削減できる利点から,英国のDogger Bank洋上風力計画(北海沖120kmに立地.総出力360万kW)の受注を獲得している.

陸上設置の風車では,長大なブレードを運ぶ際に,都市部の交差点や山岳部の急カーブの山道を如何に通過するか,という輸送上の制約があり,ブレード長45m(ロータ直径100m,定格出力で約3,000kW)辺りが上限になっていたが,技術革新により4,000~5,000kW級への移行が始まっている.交差点や山間部でブレードを起立させて運ぶことにより(図10-4-4)(12),今では50mを越える長大ブレードの山岳輸送が可能になっている.さらに一部の風車メーカは,分割式のブレード(two piece blade)を開発実用化して商用投入を始めている(13).日本においても,既に分割式ブレードを利用した5,000kW級風車が建設前の強度審査を受けており,2年以内には運転を開始する状況である.世界では陸上風車でも,ロータ直径150m・定格出力5,000kW以上が当たり前になりつつある.3,000kW未満の風車は,主要な風車メーカは既に生産を終了しており,入手難になっている.

風車自体だけでなく風力発電所も,規模の経済によるコスト低減を追及して,大型化が進行している(図10-4-4).日本(ほぼ全て陸上風車)でも,2020年に運転を開始した風力発電所(ウインドファーム)の平均サイズは29MW(29,000kW)と2019年の12.5MWから倍増している.2020年5月には青森県で日本最大の風力発電所「グリーンパワーつがる」(3,200kW風車×38台、計12万1,600kW)が運転を開始している.国土が広大な米国や中国では陸上でも複数の100万kW級の風力発電所が運転中である.欧州の洋上風力発電は,立地が徐々に沖合に移行しており,規模の経済によるコスト低減の追求が進んでいる.新規の洋上風力発電所の平均サイズは大型化の一途をたどっており,2015年の340MW(34万kW)/サイトから,2020年には780MW(78万kW)/サイトに倍増している.世界最大の洋上風力発電所は,英国北海のHornsea One洋上風力発電所(7,000kW風車×174台,計121万4,000kW,2020年2月運開)であり,今後も100万kWを越える大規模なサイトが複数建設中である.

以上のように,風力発電は陸上・洋上共に,大型化・大規模化によるコスト低減と,ゼロ―カーボン達成に向けた大量導入が続いている.

陸上風力発電 着床式洋上風力発電

図10-4-2 風力発電の建設費用のコスト内訳(海外の例)(11)

表10-4-2 最近開発された定格出力8MW以上の洋上風車(JWPA調べ)

| 風車機種名 | 定格出力 | ロータ | メーカ名(国名) | 初号機運開/商用化 |

| V164 10.0 | 8~10 MW | 164 m | Vestas(デンマーク) | 2018年 / 2021年 |

| V174 9.5 | 9.5 MW | 174 m | Vestas(デンマーク) | 2020年 / 2022年 |

| V236 15.0 | 15MW | 236 m | Vestas(デンマーク) | 2021年 / 2024年 |

| SG8.0-167 DD | 8~9 MW | 167 m | SiemensGamesa(ドイツ・スペイン) | – / 2021年 |

| SG11.0-193 DD | 11 MW | 193 m | SiemensGamesa(ドイツ・スペイン) | 2020年 / 2022年 |

| SG11.0-200 DD | 11 MW | 200 m | SiemensGamesa(ドイツ・スペイン) | 2020年 / 2022年 |

| Haliade X | 13~14 MW | 220 m | GE Renewable Energy(米国) | 2019年 / 2021年 |

| D10000-185 | 10 MW | 185 m | Dongfang(DEC:東方電気,中国) | 2020年 / – |

| MySE 11-203 | 11 MW | 203m | Mingyang(明陽,中国) | 2021年 / – |

図10-4-3 世界と日本の新設風車の平均サイズの推移(単位はMW)(1)(4)

図10-4-3 世界と日本の新設風車の平均サイズの推移(単位はMW)(1)(4)

図10-4-4 起立式のブレード輸送機器(日本通運の例)(12)

図10-4-4 起立式のブレード輸送機器(日本通運の例)(12)

図10-4-5 世界と日本の新設風力発電所の平均サイズの推移(単位はMW)(3)(4)

図10-4-6 商業運転を開始した「ウィンドファームつがる」(写真提供:鹿島建設株式会社)(14)

図10-4-6 商業運転を開始した「ウィンドファームつがる」(写真提供:鹿島建設株式会社)(14)

〔上田 悦紀 (一社)日本風力発電協会〕

参考文献

(1)Global wind power growth must triple over next decade to achieve Net Zero、GWEC

https://gwec.net/global-wind-power-growth-must-triple-over-next-decade-to-achieve-net-zero/(参照日2021年3月25日)

(2)Wind energy in Europe in 2020 – Trends and statistics、WindEurope

https://windeurope.org/data-and-analysis/product/wind-energy-in-europe-in-2020-trends-and-statisti(参照日2021年2月)

(3) Offshore wind in Europe – key trends and statistics 2020、WindEurope

https://windeurope.org/data-and-analysis/product/offshore-wind-in-europe-key-trends-and-statistics-2020/(参照日2021年2月8日)

(4)2020年末日本の風力発電の累積導入量:443.9万kW、2,554基(3月15日Update)、日本風力発電協会(JWPA)

http://log.jwpa.jp/content/0000289778.html(参照日2021年2月12日)

(5)第二百三回国会における菅内閣総理大臣所信表明演説、内閣府

https://www.kantei.go.jp/jp/99_suga/statement/2020/1026shoshinhyomei.html(参照日2020年10月26日)

(6) 第1回 洋上風力の産業競争力強化に向けた官民協議会、経済産業省国土交通省

https://www.meti.go.jp/shingikai/energy_environment/yojo_furyoku/001.html

https://www.mlit.go.jp/kowan/kowan_tk6_000059.html (参照日2020年7月17日)

(7) 洋上風力産業ビジョン(第1次)(案)、経産省&国交省

https://www.meti.go.jp/shingikai/energy_environment/yojo_furyoku/pdf/002_02_02.pdf(参照日2020年12月15日)

(8) 国内初の商用洋上風力発電事業 「秋田港・能代港洋上風力発電施設建設工事」本格着工、鹿島建設発表

https://www.kajima.co.jp/news/press/202003/26c1-j.htm(参照日2020年3月26日)

(9) Seajacks社運航船 “Seajacks Zaratan” 秋田港・能代港洋上風力発電基礎の据付を開始、商船三井発表

https://www.mol.co.jp/pr/2021/21036.html(参照日2021年4月28日)

(10) GEと東芝が洋上風力発電システム分野において戦略的提携契約を締結、東芝発表

https://www.toshiba-energy.com/info/info2021_0511_02.htm (参照日2021年5月11日)

(11) 2017 Cost of Wind Energy Review. Tyler StehlyBeiter, Donna Heimiller, and George ScottPhilipp.

https://www.nr el.gov/docs/fy18osti/72167.pdf ( オンライン ) (参照日2018 年 9 月)

(12) 当社開発「ブレード起立装置」、日本通運

https://www.nittsu.co.jp/jyuki/wind_power.html

(13) Cypress Onshore Wind Turbine Platform – Revolutionary two-piece wind turbine blade design、GE Renewables

https://www.ge.com/renewableenergy/wind-energy/onshore-wind/cypress-platform

(14) 日本最大の風力発電所「ウィンドファームつがる」の完工・商業運転開始について、グリ-ンパワーインベストメント

https://greenpower.co.jp/2020/04/01/tsugaru_syougyouunntenkaisi/(参照日2021年4月1日)

10.4.6 地熱発電

2011年の東日本大震災以降,再生可能エネルギー導入拡大が望まれる中,世界第3位の地熱資源ポテンシャルを有する我が国では,地熱発電に大きな期待がかかっている.また,地熱は,太陽光や風力等の再生可能エネルギーと異なり,安定した出力が得られるベースロード電源として位置づけられており(1),大規模開発は競争電源となるとの評価も得ている.

近年の地熱開発では,山葵沢・秋ノ宮地域(秋田県)において,2019年5月に10MW以上の大規模地熱発電として23年ぶりに運転(出力46MW)を開始するとともに(2),バイナリー発電では,滝上バイナリー発電所(大分県)や山川バイナリー発電所(鹿児島県)が運転を開始している.さらに,安比地域(岩手県)や小安地域(秋田県)で大規模の新規地熱開発,さらに,鬼首地熱発電所(宮城県)で設備更新工事が進捗している.

(国研)新エネルギー・産業技術総合開発機構(NEDO)では,2030年のエネルギーミックス実現(3)に向けて,従来型地熱発電に加え,次世代イノベーション技術として注目される超臨界地熱資源を対象とした超臨界地熱資源量の評価,及び調査井に必要とされる要素技術開発(4)を実施し,超臨界地熱発電に必要な技術開発が特定され始めているところである.引き続き,超臨界地熱発電の実現に向けて資源評価等に係る研究開発などを行うとともに,国立・国定公園特別地域での地熱開発や従来型地熱発電の高度利用化に資する技術開発を進めることを計画している.

〔和田 圭介 (国研)新エネルギー・産業技術総合開発機構〕

参考文献

(1)第5次エネルギー基本計画,経済産業省(参照日2021年3月22日)

https://www.meti.go.jp/shingikai/enecho/kihon_seisaku/saisei_kano/pdf/001_s02_01.pdf

(2)地熱発電の現場,経済産業省 エネルギー資源庁(参照日2021年3月22日)https://www.enecho.meti.go.jp/about/special/johoteikyo/chinetsuhatsuden_yuzawa01.html

(3) 2030年エネルギーミックス実現へ向けた対応について,経済産業省 資源エネルギー庁(参照日2021年3月22日)https://www.enecho.meti.go.jp/committee/council/basic_policy_subcommittee/025/pdf/025_008.pdf

(4)超臨界地熱発電技術研究開発(事業・プロジェクト概要),NEDO(参照日2021年3月22日)

https://www.nedo.go.jp/activities/ZZJP_100145.html

10.4.7 電力貯蔵

業務用や家庭用を中心に,リチウムイオン電池(LIB)を用いた定置用蓄電システムの普及が進んでいる.(一社)日本電機工業会(JEMA)の自主統計によると(1),定置用LIB蓄電システムの2020年度上期の出荷台数は6万台を,出荷容量は42万kWhを超え,2019年度上期比でそれぞれ113%,114%である(図10-4-7).

また,2050年カーボンニュートラルの実現に向け,電源のゼロエミッション化のために再生可能エネルギーの導入拡大が望まれている.再生可能エネルギーの普及に伴い,系統安定化や周波数調整等にLIBなどを用いた大型蓄電システムが活用されているが,海外ではLIB蓄電システムを原因とした火災事故が発生しており,その安全性について問題となっている(2)(3).このような中,2020年4月16日に,日本提案の「蓄電池を使用した定置用大型蓄電システムの安全性」に関する国際規格(IEC62933-5-2)が発行された(4).これにより,電力システムに接続される大型蓄電システムの安全性を評価する環境が整備され,再生可能エネルギー導入拡大への貢献が期待される.

一方で,高い安全性を有する蓄電池の技術開発も進んでいる.(株)東芝は,電解液に不燃性水溶液を採用した水系リチウムイオン二次電池を開発した(5).電解液に水を用いているため,外部要因で火災が起きた際の安全性が高まる.また,消防法の危険物に該当しないため,設置場所の制限も緩和されることから,住宅街やオフィスビルなどへの設置も可能となる.さらに,製造設備の簡略化による低コスト化も期待できることから,大型蓄電池普及への貢献が期待される.

図10-4-7 定置用LIB蓄電システムの出荷実績(容量)(1)

図10-4-7 定置用LIB蓄電システムの出荷実績(容量)(1)

〔紀平 庸男 (一財)電力中央研究所〕

参考文献

(1)JEMA蓄電システム自主統計 2020年度上期結果(2020年12月14日),一般社団法人 日本電機工業会.

(2)DNV-GL,Technical Support for APS Related to McMicken Thermal Runaway and Explosion – McMicken Battery Energy Storage System Event Technical Analysis and Recommendations,2020年7月.

(3)三菱総合研究所,蓄電システム普及拡大に向けた課題と対応策の方向性,経済産業省 資源エネルギー庁「第2回定置用蓄電システム普及拡大検討会」資料3,2020年12月10日

https://www.meti.go.jp/shingikai/energy_environment/storage_system/pdf/002_03_00.pdf (参照日2021年4月9日)

(4)日本が主導した定置用大型蓄電システムの安全性に関する国際規格が発行されました,経済産業省

https://www.meti.go.jp/press/2020/05/20200507001/20200507001.html (参照日2021年4月9日)

(5)電解液に可燃物を含まない水系リチウムイオン二次電池を開発,株式会社東芝

https://www.global.toshiba/jp/technology/corporate/rdc/rd/topics/20/2011-01.html (参照日2021年4月9日)