10. 動力

10.1 日本のエネルギー事情

10.2 火力発電

10.2.1 日本の火力発電の動向

a.電気事業者の発電設備/b.自家用発電設備/c.計画中の主な火力発電設備/d.火力発電の新技術

10.2.2 海外の火力発電の動向

10.3 原子力発電

10.3.1 日本の原子力発電の動向

a.軽水炉/b.新型炉/c.核燃料サイクル

10.3.2 世界の原子力発電開発の動向

10.4 新エネルギー技術

10.4.1 燃料電池/10.4.2 太陽電池/10.4.3 バイオマス・廃棄物発電/10.4.4 水素利用技術/10.4.5 風力発電/10.4.6 地熱発電/10.4.7 電力貯蔵

10.1 日本のエネルギー事情

2017年度の一次エネルギー国内供給(消費)は,資源エネルギー庁の総合エネルギー統計(確報)によると,2016年度比+1.2%と4年ぶりに増加し,再び200億GJを上回った(200.95億GJ).実質GDPが近年としては高めの1.9%成長,生産活動も素材系物資ではエチレン,セメント,紙・板紙の生産量が2016年度を上回り,また,機械工業の生産指数が2016年度比+4.9%となるなど,世界経済同時拡大や旺盛な設備投資を追い風に経済が全般に好調であった.さらに,給湯・暖房需要が厳冬により増大した.こうした要因の寄与が,追加量が逓減してきた東日本大震災後の省エネルギー効果を上回った.ただし,エネルギー源別の動向は一様ではなく,非化石エネルギーが伸張した一方で,石油,天然ガスは2016年度割れとなった.発電量は2016年度比+0.7%と2年連続で増加した.原子力,太陽光,水力発電が伸びてLNG,石油等火力を代替したが,依然として電力供給の8割以上が化石燃料焚きの火力によるものであった.それでも,エネルギー消費増の効果を相殺する以上の低炭素化が進んだことにより,エネルギー起源の二酸化炭素(CO2)排出は,2016年度比-1.6%と4年連続で減少した.パリ協定基準年の2013年度と比べると-10.1%である.

2018年度は,自然災害や貿易戦争(への懸念)もあり景気が2017年度からは減速し,エチレンはプラントの定期修理が多かったため減産した.また,秋・冬の気温が高かったため,一次エネルギー消費は,日本エネルギー経済研究所の速報によると,2017年度比-1.4%と減少に転じた.石炭,石油,天然ガスがいずれも2017年度を下回ったことで,CO2排出は2017年度より3.2%削減された.4月に1バレル66ドルであった原油輸入価格は,春から秋にかけて上昇して11月には$82/bblに達した.米国によるイラン原油禁輸の適用除外措置発表などを材料に,その後2か月で$19/bblも急落したが,3月にかけて元の$66/bblまで上昇した.7月には第5次エネルギー基本計画が閣議決定されたが,その骨格は前計画のものが維持され,2030年のエネルギー需給見通しも改定されていない.一方で,2050年の長期戦略に向けては,不確実性を勘案し複線シナリオの考え方が打ち出された.

〔栁澤 明 (一財)日本エネルギー経済研究所〕

10.2 火力発電

10.2.1 日本の火力発電の動向

a.電気事業者の発電設備

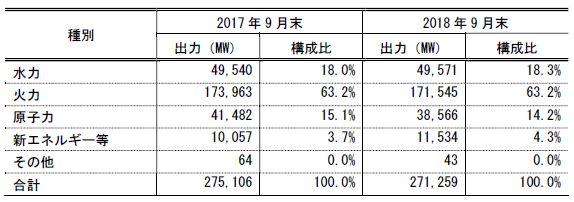

2018年9月末現在の電気事業者の発電設備は合計2億7,126万kWで,その内訳は火力1億7,155万kW(構成比63.2%),原子力3,857万kW(14.2%),水力4,957万kW(18.3%)などである(表2-1).2018年中に完成した主な火力発電設備は2地点となっている(表2-2).

表2-1 電気事業者の発電設備(1)

(注)数字は四捨五入であるため合計は必ずしも一致しない

表2-2 2018年中に完成した主な火力発電設備

*1:コンバインドサイクル発電

*1:コンバインドサイクル発電

b.自家用発電設備

2018年9月末現在の自家用発電設備は合計2,865万kWで,その内訳は火力2,178万kW(構成比76.0%),水力47万kW(1.6%),新エネルギー等(風力・太陽光など)640万kW(22.3%)などであり,昨年度と比較して火力と新エネルギー等の発電設備が増加していることが分かる(表2-3).

表2-3 自家用発電設備(1)

(注)数字は四捨五入であるため合計は必ずしも一致しない

c.計画中の主な火力発電設備

今後計画されている火力発電設備(環境アセスメント手続き実施中・実施済のものなど2018年末時点で公表されているもの)のうち,主なものは29地点,3,194万kWである(表2-4).そのうち,燃料別出力割合はLNG(Liquefied Natural Gas)・都市ガスが約54%,石炭が約45%,その他が約1%となっている.

表2-4 計画中の主な火力発電設備(2018年末時点)

*1:コンバインドサイクル発電 *2:石炭ガス化複合発電

発電設備においては,長期的な電力の安定供給,エネルギーセキュリティーの確保,地球温暖化防止など環境負荷低減の観点から,火力,水力,原子力を中心とした電源のベストミックスが進められてきた.このような中,LNGを燃料とする発電設備ではコンバインドサイクル発電(CC)が,石炭を燃料とする発電設備では超々臨界圧汽力発電(USC)と石炭ガス化複合発電(IGCC)が導入されており,現在,CC,USC,IGCCの建設が進んでいる.

d.火力発電の新技術

LNGを燃料とする発電設備では,コンバインドサイクル発電においてさらなる高効率化が図られ,1,600℃級ガスタービンによる熱効率62%以上(低位発熱量基準)を達成する発電設備が運転を開始した.また,次世代の高効率ガスタービンの実用化を目指し,国家プロジェクトとして1,700℃級ガスタービンの要素技術開発も進められている.

一方,石炭を燃料とする発電設備では,超々臨界圧プラントの蒸気条件を700℃級まで高温化させた先進超々臨界圧プラント(A-USC:Advanced Ultra Super Critical)の実用化要素技術開発が,国家プロジェクトとして進められている.また,石炭ガス化複合発電では,主に海外で運転されている酸素吹き方式よりも送電端効率の高い空気吹き方式の開発が進められており,25万kW級プラントの実証試験が2013年3月に終了(以降商用プラントとして運用を開始)し,54万kW級プラント2基の建設が進んでいる.また,酸素吹き方式は出力16.6万kWプラントの実証試験が2017年3月に開始され,全3段階のうちの第1段階を2019年2月に予定通り完了し,次の段階に進んでいる.

〔木村 篤史 東京電力フュエル&パワー(株)〕

参考文献

(1)各種統計情報(電力関連),経済産業省資源エネルギー庁

https://www.enecho.meti.go.jp/statistics/electric_power/ep002/(参照日2019年3月18日)

10.2.2 海外の火力発電の動向

国連エネルギー統計2016によると,2016年における世界の火力発電設備容量/発電電力量は,42.7億kW/16.8兆kWhであり,それぞれ2015年比で3.5%/1.2%増加した.

米国では,トランプ大統領が石炭産業の復権を目指して政策を展開している.当初の環境規制の緩和に始まり,最近では卸電力市場のルール変更要求を実施してきた.さらに,2018年6月には,トランプ大統領がエネルギー省(DOE)に米国内の原子力および石炭火力の閉鎖を回避する計画の立案を要請し,DOEが草案を発表した.この草案では,米国の電力系統のレジリエンス(事故時の回復力)を確保することを目的に「(石炭火力といった)燃料供給が安定している」発電所の閉鎖を一時的に遅らせるよう命令を出すことを提案している.このように政府は石炭への支援策を展開しているが,2018年の火力電源の発電設備容量に関しては,新設はガス火力1,930万kWであるのに対して,閉鎖はガス火力470万kW,石炭火力1,290万kWであり,石炭火力が閉鎖されガス火力が新設される潮流は継続しており,今後も新設火力は経済性の高いガス火力が中心になると考えられている.

欧州では,COP21で採択されたパリ協定を受け,再エネ導入と脱石炭がさらに進んでいる.英国やフランスはそれぞれ2025年,2022年までに石炭火力を全廃することを表明していたが,褐炭火力が盛んなドイツにおいても,2038年を目途に石炭(褐炭を含む)火力を全廃する旨を織り込んだ報告書が脱石炭委員会(正式名称:成長,構造変革,雇用に関する委員会)より連邦政府へ提出された.今後連邦政府は,報告書の内容を盛り込んだ法律の策定作業に取り掛かる予定である.また,石炭産業への投資や保険引き受けから撤退する所謂ダイベストメントも欧州の企業を中心に展開されており,石炭火力にはより一層厳しい状況となっている.

〔辺見 航次郎 (一社)海外電力調査会〕

10.3 原子力発電

10.3.1 日本の原子力発電の動向

a.軽水炉

わが国の原子力発電は,2018年12月現在,改良型沸騰水型軽水炉(ABWR)を含む沸騰水型軽水炉(BWR)が21基,加圧水型軽水炉(PWR)が17基の計38基が稼動している.また,3基が建設中であり,6基が計画中である.表3-1に,最近5年間の原子力発電所の基数,合計出力及び年平均の設備利用率の推移を示す.2018年は,大飯原発1号機,2号機(関西電力),伊方原発2号機(四国電力),女川原発1号機(東北電力)の4基(BWR:1基,PWR:3基)の廃止が決定し,合計出力は3,804万kWに減少した.一方,大飯原発3号機,4号機(関西電力),玄海原発3号機,4号機(九州電力)の4基が2018年に営業運転を再開し,計9基が営業運転を再開している.これに伴い,2018年の平均設備利用率は2017年に引き続き上昇して15.0%となり,月別では12月に24.7%まで上昇した.他の原子炉の運転再開についても,各電力会社からの申請に基づき,新規制基準に基づく安全性審査が進められている.

表3-1 最近5年間の原子力発電の推移

*BWR : 沸騰水型軽水炉,PWR : 加圧水型軽水炉

*BWR : 沸騰水型軽水炉,PWR : 加圧水型軽水炉

b.新型炉

高温ガス炉は,(国研)日本原子力研究開発機構(原子力機構)の高温工学試験研究炉(HTTR)の再稼働に向け,新規制基準への適合性確認のための審査が進められている.また,原子力機構とポーランド国立原子力研究センターとの間で情報交換会合が開催されるなど,ポーランドの高温ガス炉技術開発に関する協力が進められた.国際熱核融合実験炉(ITER)計画では,世界最大級のトロイダル磁場コイル用コイル容器が完成するなど,日本が担当する機器の調達活動などによりITER建設が進展した.幅広いアプローチ(BA)活動も,(国研)量子科学技術研究開発機構においてJT-60SAの建設が順調に進展するなど着実に進められている.

〔竹上 弘彰 (国研)日本原子力研究開発機構〕

高速増殖原型炉「もんじゅ」は,2018年3月28日に原子力規制委員会から認可を取得した廃止措置計画に基づき,廃止措置に向けた新たな体制を整備し,2018年8月から燃料体の処理作業(炉外燃料貯蔵槽から燃料池へ移送)を開始した.2018年度末の段階で86体の処理を行い,2022年度までに燃料体の取出しを完了する計画である.

一方,高速炉の実用化に向けては,高速炉開発会議の下に設置された「戦略ワーキンググループ」における有識者・機関等からのヒアリング及び議論を経て「戦略ロードマップ」が取りまとめられ,2018年12月21日の原子力関係閣僚会議で正式決定された.本ロードマップでは,国と民間の役割を明確化し,世界との競争に勝つためにイノベーションを促していくことが示され,研究開発の進め方としては,当面5年間程度は民間によるイノベーションの活用による多様な技術間競争を促進し,その後,技術の絞り込み・重点化を行ったうえで,高速炉の運転開始に向けた具体的な工程を検討することとしている.

高速実験炉「常陽」は,原子炉設置変更許可の申請書の補正書を提出(2018年10月26日)し,新規制基準への適合性審査が進められている.

〔根岸 仁 (国研)日本原子力研究開発機構〕

c.核燃料サイクル

日本原燃(株)が事業展開を進めている六ヶ所再処理施設では,主工程が完成し,ガラス固化体を製造するガラス溶融炉の社内試験も終了した.また,2014年1月より新規制基準への適合性確認を受けており,竣工に向けた対応を進めている.ウラン濃縮工場では,新型遠心機を導入し,2012年3月に生産運転を開始しており,順次生産能力を拡大していく予定である.MOX燃料工場は,建設工事中である.

(国研)日本原子力研究開発機構の東海再処理施設では,2018年6月に廃止措置計画の認可を受け,廃止措置段階に移行した.当面,保有する放射性廃棄物に伴うリスクの低減を最優先課題として,高放射性廃液のガラス固化を行うため,ガラス溶融炉や遠隔機器等の整備作業を計画的に進めている.再処理技術開発としては,高放射性廃液のガラス固化を着実に進めるため,ガラス固化技術の高度化に係る研究開発を継続している.

プルトニウム燃料技術開発施設では,MOX燃料に関する研究開発,核燃料施設の廃止措置やプルトニウム系廃棄物の処理に関する技術開発等を実施している.

〔内田 直樹 (国研)日本原子力研究開発機構〕

10.3.2 世界の原子力発電開発の動向

世界原子力協会(WNA)は,2018年1年間の世界の原子力発電開発動向を反映した発電設備容量を2019年2月に公表し,運転中の商業炉は前年実績から2基減少して445基となる一方,設備容量は361.6万kW分増加して,3億9,565.7万kWになったことを明らかにした.また,建設中の基数は前年と同じ57基だったものの,出力は65万kW増の6,196万kWになったとしている.

2018年に新たに送電を開始したのは合計9基1,040万kWで,内訳は中国が7基830.4万kW,ロシアが2基209.6万kWである.なかでも中国の躍進ぶりは目覚ましく,日本が過去30年近く堅持していた原子力発電設備容量で世界第3位という地位は,この年に中国に明け渡されることとなった.

中国で送電を開始した原子炉のうち,4基(三門1,2号機と海陽1,2号機)がウェスチングハウス社製のAP1000で,これらは世界に先駆けて完成したものである.また,1基(台山1号機)は世界初のフラマトム社製・欧州加圧水型炉(EPR)であり,欧州で先に着工していた同型設計の2基を追い抜いて,送電開始を果たしている.

また,ロシアで送電を開始した2基のうち,1基(レニングラードⅡ-1号機)は第3世代+(プラス)の安全性と経済性を有すると言われている120万kW級ロシア型PWR(VVER)シリーズの「AES-2006」設計である.2017年にロシア初の「AES-2006」として営業運転を開始したノボボロネジ6号機と同型の設計で,出力が第2/第3世代との比較で20%増強されている他,設計上の運転期間も倍の60年を想定している.

同設計は,2018年中にロシアが国外で本格着工した新設計画にも採用されており,具体的にはトルコのアックユ1号機,およびバングラデシュのルプール2号機である.ロシアはさらに,「AES-2006」の技術面と経済面でパラメーターを最適化したという第3世代+の「VVER-TOI」を開発しており,2018年はロシア国内で同設計を採用したクルスクⅡ期工事1号機の建設工事を開始した.

2018年はこの他,2017年の部分的建設許可により英国で作業が進められていたヒンクリーポイントC原子力発電所1号機(EPR設計採用)で,原子炉系統部分に最初のコンクリートが打設された.また,韓国でも140万kW級PWRの最新設計「APR1400」を採用した新古里6号機が本格着工している.

一方,永久閉鎖が決定した原子炉としては,日本の4基(大飯1,2号機と伊方2号機,女川1号機)に加えて,ロシア,台湾,韓国,米国が各1基ずつとなっている.

〔石井 明子 (一社)日本原子力産業協会〕

10.4 新エネルギー技術

10.4.1 燃料電池

(一財)コージェネレーション・エネルギー高度利用センター(コージェネ財団)によると,家庭用燃料電池(エネファーム)の2018年度の販売台数は4.7万台と,2017年度の4.9万台から微減したものの,2016年度の4.7万台と同レベルであった.エネファームへの国の導入支援補助金は,固体高分子形が2018年度で終了し,固体酸化物形が2020年度まで支給される.固体酸化物形では,マイクロガスタービンと組み合わせた加圧ハイブリッド型250kW級システムが2017年度に市場投入され,MW級システムに向けた技術開発も進められている.りん酸形,溶融炭酸形もそれぞれ百kW級,MW級定置用システムが内外で着実に導入された.燃料電池自動車に関しては,2015年にトヨタMIRAの販売が,2016年にホンダCLARITYのリースが開始され,水素・燃料電池戦略協議会の官民目標として2020年までに4万台の普及が掲げられた.また,水素ステーションに関しては,2018年末の設置数は100カ所で,2020年度までに160カ所整備する計画である.水素ステーション普及に向けて,トヨタやJXTGエネルギーなど11社が日本水素ステーションネットワークを2018年2月に設立した.

〔麦倉 良啓 (一財)電力中央研究所〕

10.4.2 太陽電池

(一社)太陽光発電協会(JPEA)によると(1),2018年の太陽電池モジュールの総出荷量は5,814MW(2017年比94%)であった.総出荷量は,2014年をピークとして依然減少傾向にある.性能別では,公称最大出力300W以上のモジュール出荷量が2,080MWと,2017年比で220%と大きく増加し,大出力化の傾向が見られている.

太陽電池モジュールの国内向け出荷量は5,441MW(2017年比95%)と,全体の94%であった.用途別では,住宅用が1,003MW(2017年比88%)であり,非住宅用が4,436MWと全体の82%を占めたが,2018年度の買取価格が,10kW以上においてkWhあたり18円へとさらに引き下げられた影響もあり(2MW以上は入札制度)4年連続の減少となったが,2017年比97%とやや持ち直した.非住宅用の内訳は一般事業用途が1,632MW(2017年比109%),発電事業用途が2,806MW(2017年比91%)であった.

技術動向としては,CIS系薄膜太陽電池では約1cm2セルにおいて世界最高の変換効率23.35%を達成した(2).また,ペロブスカイト太陽電池では世界最大のフィルム型モジュールが開発され,モジュール面積703cm2で変換効率11.7%を実現した(3).

〔岡島 敬一 筑波大学〕

参考文献

(1)太陽電池の出荷統計, 一般社団法人太陽光発電協会(JPEA)

http://www.jpea.gr.jp/document/figure/index.html(参照日2019年3月30日)

(2)CIS系薄膜太陽電池セルで世界最高変換効率23.35%を達成, 国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)

https://www.nedo.go.jp/news/press/AA5_101055.html(参照日2019年3月30日)

(3)面積世界最大のフィルム型ペロブスカイト太陽電池モジュールを開発, 国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)

https://www.nedo.go.jp/news/press/AA5_100976.html(参照日2019年3月30日)

10.4.3 バイオマス・廃棄物発電

環境省環境再生・資源循環局廃棄物適正処理推進課資料「一般廃棄物処理事業実態調査の結果(平成29年度)について」(1)によると,国内ごみ排出量は4,289万t(前年度4,317万tに対して0.6%減)で,2000年度をピークに減少傾向が続いている.直接焼却量は3,272万t(直接焼却率は80.3%)で,2003年度以降減少傾向である.ごみ焼却施設数は1,103施設で,このうち発電設備を有する施設数は376で,全ごみ焼却施設の34.1%を占め,発電能力の合計は2,089MW,平均発電効率は12.98%で高効率化傾向が続いている.処理量100T/日以下の比較的小規模な施設でも,高効率発電が導入されるケースが多くなってきている.

2011年7月に施行された「再生可能エネルギーの固定価格買取制度」により,バイオマス発電の導入が順調に進展中で,2018年9月末の時点で制度開始後から新たに認定を受けた設備の認定量は878.5万kWとなっている(2).

〔田熊 昌夫 三菱重工環境・化学エンジニアリング(株)〕

参考文献

(1)環境省大臣官房廃棄物・リサイクル対策部廃棄物対策課資料,一般廃棄物処理事業実態調査の結果(平成29年度)について

https://www.env.go.jp/press/201903253.pdf(参照日2019年3月27日)

(2)固定価格買取制度,情報公表用ウェブサイト

https://www.fit-portal.go.jp/PublicInfoSummary(参照日2019年3月15日)

10.4.4 水素利用技術

水素基本戦略(2017年12月策定)および第5次エネルギー基本計画(2018年7月策定)を踏まえ,経済産業省は,水素社会の実現に向け,水素・燃料電池戦略協議会を開催し,「水素・燃料電池戦略ロードマップ」を取りまとめ,2019年3月に公表した(1).

燃料電池自動車の登録台数は2018年3月末現在で2,440台(2),開所済みの商用水素ステーションは2018年4月現在で100箇所(3)となった.型式認証を受けた量産型の燃料電池バスの販売が開始され,2018年3月に東京都において営業運行が開始された(4).水素ステーションの本格整備の加速を目的として,2018年2月に民間11社により日本水素ステーションネットワーク合同会社が設立された(5).規制改革実施計画(2017年6月閣議決定)に示された規制緩和項目(37項目)について,経済産業省の「水素・燃料電池自動車関連規制に関する検討会」で検討が進められ(6),水素スタンドにおけるセルフ充填についてのガイドラインが整備され,一部の水素ステーションでユーザーによるセルフ充填が始まった.

水素発電の分野では,神戸市において水素ガスタービンによる市街地での水素100%の熱電供給実証(7)が実現するとともに,オランダの天然ガス火力発電所の水素焚き転換プロジェクトへの日本企業の参加が発表される(8)等,検討が進んでいる.

再生可能エネルギー由来の電力を用いて水素を製造・利用する取り組み(Power-to-Gas)が,ドイツを中心に活発に検討されている.国内においても環境省やNEDO等において検討が進められており,福島県において世界最大級の水素エネルギーシステムの建設工事が開始された(9).

〔飯田 重樹 (一財)エネルギー総合工学研究所〕

参考文献

(1)水素・燃料電池戦略ロードマップ(2019年3月12日),経済産業省

https://www.meti.go.jp/press/2018/03/20190312001/20190312001.html

https://www.meti.go.jp/press/2018/03/20190312001/20190312001-1.pdf(参照日2019年4月8日)

(2)EV等保有台数統計,一般社団法人次世代自動車振興センター

http://www.cev-pc.or.jp/tokei/hanbai.html(参照日2019年4月8日)

(3)水素ステーション整備状況,一般社団法人次世代自動車振興センター

http://www.cev-pc.or.jp/suiso_station/index.html(参照日2019年4月8日)

(4)報道発表「量産型燃料電池バスが導入されました」(2018年3月28日),東京都

https://www.kotsu.metro.tokyo.jp/pickup_information/news/bus/2018/bus_p_201803287863_h.html(参照日 2019年4月8日)

(5)JHyMについて,日本水素ステーションネットワーク合同会社

https://www.jhym.co.jp/nav-about/(参照日2019年4月8日)

(6)水素・燃料電池自動車関連規制に関する検討会,経済産業省

https://www.meti.go.jp/shingikai/safety_security/suiso_nenryo/index.html(参照日2019年4月8日)

(7)世界初,市街地で水素100%による熱電供給を達成(2018年4月20日),国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)

https://www.nedo.go.jp/news/press/AA5_100945.html(参照日2019年4月8日)

(8)オランダで天然ガス焚きGTCC発電所の水素焚き転換プロジェクトに参画(2018年3月8日),三菱日立パワーシステムズ

https://www.mhps.com/jp/news/20180308.html(参照日2019年4月8日)

(9)再エネを利用した世界最大級の水素エネルギーシステムの建設工事を開始(2018年8月9日),国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)

https://www.nedo.go.jp/news/press/AA5_101007.html(参照日2019年4月8日)

10.4.5 風力発電

世界全体の風力発電の累積導入量は,GWEC(Global Wind Energy Council)の統計によると2018年末で5億9,155万kW(2017年末5億3,912万kW)に達した.これは日本国内の原子力・火力を含む発電設備の合計3億kWの約2倍である.2018年の新規導入は5,132万kW(2017年は5,257万kW)で,年成長率は前年比2%減(2017年は4%減)(1),新規投資額は1,286億ドル(2017年は1,250億ドル)と前年比3%増だった(2).2018年は世界の年間電力需要の6%(2017年は5%)を風力発電が供給した.

風力発電は気象条件で出力が変動するが,送電線の広域連系で変動を相殺することで,EUでは年間電力供給の14%(2017年は11.6%)を担っている.デンマーク,アイルランド,ポルトガル,ドイツの4国では20%以上,スペイン,英国,スウェーデン,ルーマニア,オーストリアの5国では10%以上を供給している(3).

国別では累計・新規共に,1位中国,2位米国,3位ドイツ,4位インドである.特に中国は累計で36%,新規は45%の世界シェアを持つ.環境保護に熱心とは言えない中国と米国が世界一を争い,原子力依存のフランス,島国の英国とアイルランドも,風力発電を大量導入している(表4-1).風力発電は,安価に短期間に大量導入できる「国産エネルギー源」として多くの国々で活用されている.最近の新規建設は,中南米(ブラジル,メキシコ)やアフリカが増えてきている.更に欧州を中心に洋上風力開発(商用案件は主に着床式)も進みつつある(写真4-11).

表4-1 世界の風力発電の導入状況(1)(3)

注:○は世界順位(10位以内)を示す.出典:GWEC Global Wind Statistics 2018

注:○は世界順位(10位以内)を示す.出典:GWEC Global Wind Statistics 2018

写真4-1 英国のBurbo Bank Extension洋上風力発電所

(2017年5月運開,V164 8MW×32基=254.2MW,写真提供:MVOW)

世界では,導入促進に向けた制度とインフラの整備が進み,関連産業も成熟して,大量に風力発電が導入された.さらに,2016年頃から欧州とインドで固定価格買取(FIT: Feed in tariff)から入札(Auction)への制度変更が行われ,市場競争により風力の発電コスト(LCOE)は劇的に低下した(図4-1)(1).今では,好条件の地域の陸上風力のLCOEは火力発電並みの10円/kWh以下になり,Grid Parityを達成している.洋上風力発電でも,セントラル方式(環境アセスメント・系統連系・地元調整を事前に国が行い,事業者は風車を立てるだけで良い)を採用しているオランダやデンマークを中心に,補助金なし(卸売り売電価格)での落札が相次いでいる.しかし,入札制は風力産業にとっては劇薬である.売電価格低下は風力発電事業者の収入減を意味する.これが建設費や風車の買叩きを招き,過当競争で風車価格が下落し(図4-2)(4),風車メーカの業績(利益率)が悪化している.このため最近になって,大手風車メーカの合併や経営破綻が相次いでいる(5).

図4-1 風力発電の平準化発電コスト(LCOE)の低下(1)

図4-2 風車価格の低下(5)

日本の風力発電は2018年12月末時点で,累計で365万kW・2,310台(2017年12月末時点で340万kW・2,225台),2018年の新規では26万kW・100台/年(2017年は17万kW・77台/年)である(6)(新規は老朽撤去分を差し引かない値).残念ながら世界の1%未満に過ぎない.年間電力供給に占める風力発電の比率も0.6%にすぎず,10%以上が並ぶ先進諸国には大きく後れを取っている(表4-1).2012年7月から固定価格買取制度(FIT:Feed in Tariff,風力は当初22円/kWh,2019年度は19円/kWh)が始まったが,同年10月から1万kW以上の風力発電所には法規に基づく環境アセスメント(手続きに4~5年必要)が適用されたため,FITによる導入促進効果はまだ顕在化していない.開発の目安となる環境アセスメント手続中の案件は,2019年3月末時点で約2,100万kWに達している(JWPA:(一社)日本風力発電協会調べ).既存分を加えると約2,500万kWとなり,政府の電力長期需給計画「2030年に1,000万kW」の2倍以上の導入計画がある.系統連系による制約に関しては,より実態に即して送電線を運用(想定潮流の合理化)する日本版コネクト&マネージが議論され,適用が始まりつつある.

日本の洋上風力に関しては,2018年末時点で8カ所に6万4,600kW・29基(離岸距離100m以内のセミ洋上も含む.長崎と福島の1万6千kW・4台は浮体式,他は全て着床式)が運転中である.2016年に港湾法が改正され,さらに2018年に洋上風力新法が成立したことで(7),開発者に長期間(港湾部は20年,一般海域は30年)の海域占有が認められた.2019年5月時点で計853万kWの開発計画があり(JWPA調べ),公募も順次始まった.2021年頃から建設工事が活発化する見込みである.

風力発電の初期コスト(CAPEX)の1/3(陸上)~2/3(洋上)を建設費が占めるため,風車を大型化して設置基数(建設工数)を減らすことが,コスト削減の有力手段になる.最近では,陸上設置用で定格出力3~5MW(注:1MW=1,000kW)・ロータ直径110~150m,タワー高さ100~140m,洋上向けでは8~9.5MW・ロータ直径164mの風車(写真4-1)が既に商用化され,さらに12MW・ロータ径220mの風車が開発中である.更に最近は量産前に主要機器・ナセル・風車全体に対して,徹底的な事前検証を行う方式(写真4-2,4-3)が確立した.風車の大型化と検証の精緻化に伴い,12MW風車の開発費は,試験や工場の設備費用も含めると4億ドルにまで高騰している(8).この開発費を千台で回収するなら,12GW(今の世界の洋上風力市場約3GW/年の丸4年分)の販売が必要になる.つまり,十分な台数を販売し終える前に競争力を失い,次のより大きな風車の開発を強いられる状況になっている.以前のように複数のメーカが生き残れる状況ではなく,寡占化が進行している.

写真4-2 プレードの疲労試験装置(NREL)

写真4-3 ナセルの荷重試験装置(LORC)

大型化以外では,2019年2月8日に大型風車の安全要件を定めた国際標準IEC61400-1の4th editionが発行され(9),日本が提案していた台風対策がTropical Cyclone Class(Class T)として追加反映された.これを受けて,大手風車メーカのSiemens Gamesa(SGRE),GE,三菱Vestas社(MVOW)等がClass T対応の風車を商用化して,市場投入を始めている.さらに地震や冬季雷,山岳乱流などの日本を含むアジア地域特有の気候条件に応じた規格が制定されつつある.

将来に向けた技術開発では,50m以上の深海域用の浮体式洋上風力発電と上空の高速風を利用する空中風車(AWT: Airborne Wind Turbine)の開発が行われている.いずれも現時点ではまだコストが高く経済性が無いが,技術検証は着々と進んでいる.浮体式では,フランスのFloatGen計画で,2018年2月に大西洋岸で2MW風車が運開した.同タイプの浮体を使った日本のNEDOの国家プロジェクトでは,2枚翼3MW風車が2019年5月に北九市の15km沖合で運開した(写真4-4).英国やノルウェーでも開発計画がある.空中風車は,Google傘下のMakani Power(グライダー型),Softbank他が支援するAltaeros(気球型)等が数百kW級の実証機を運用中である.更には老朽撤去後の着床式洋上風車の基礎をプラットフォームにして,凧型の空中風車を運用する構想も提案されている.

写真4-4 北九州岸壁で艤装中のNEDOの3MW浮体式洋上風車(10)

〔上田 悦紀 (一社)日本風力発電協会〕

参考文献

(1)Global Wind Report 2018,GWEC

https://gwec.net/global-wind-report-2018/(参照日2019年4月8日)

(2)World-Wide Wind Investments Rose Again in 2018, Windfair

(3)Wind in Power 2018 European statistics, WindEurope

https://windeurope.org/wp-content/uploads/files/about-wind/statistics/WindEurope-Annual-Statistics-2018.pdf(参照日2019年2月21日)

(4)2H 2017 Wind Turbine Price Index, BloombergNEF

https://about.bnef.com/blog/2h-2017-wind-turbine-price-index/(参照日2018年5月9日)

(5)Senvion Holding GmbH Announces Consent Solicitation,Senvion

https://www.senvion.com/global/en/newsroom/press-releases/detail/senvion-holding-gmbh-announces-consent-solicitation/(参照日2019年4月5日)

(6)2018年末日本の風力発電の累積導入実績:365.3万kW,2,310基 (更新),JWPA http://log.jwpa.jp/content/0000289646.html(参照日2019年1月16日)

(7)「海洋再生可能エネルギー発電設備の整備に係る海域の利用の促進に関する法律の施行期日を定める政令」及び「海洋再生可能エネルギー発電設備の整備に係る海域の利用の促進に関する法律施行令」を閣議決定,経済産業省&国土交通省

https://www.meti.go.jp/press/2018/03/20190315001/20190315001.html

http://www.mlit.go.jp/report/press/port06_hh_000163.html(参照日2019年3月15日)

(8)GE announces monster 12 megawatt wind turbine – nearly as tall as the Eiffel Tower,Watts up with that https://wattsupwiththat.com/2018/05/10/ge-announces-monster-12-megawatt-wind-turbine-nearly-as-tall-as-the-eiffel-tower/(参照日2018年5月10日)

(9)IEC 61400-1:2019,IEC発表

https://webstore.iec.ch/publication/26423(参照日2019年2月8日)

(10)日本初のバージ型浮体式洋上風力発電システム実証機が完成,NEDO https://www.nedo.go.jp/news/press/AA5_101008.html(参照日2018年8月10日)

10.4.6 地熱発電

再生可能エネルギーの導入拡大が推進されている中,地熱発電については,日本をはじめ火山国で地熱資源を保有する米国,フィリピン,インドネシア,メキシコ,ニュージーランド,イタリア等で,政府の施策として導入拡大に向けた取組が実施されている.特にわが国においては,2011年の東日本大震災以降,ベースロード電源として活用可能な発電手段として大きな注目を集めている.

最近では,山葵沢地域(秋田県,出力46,199kW,運開2019年5月)や松尾八幡平地域(岩手県,出力7,499kW,運開2019年1月)において,大型の新規地熱発電所が立地されている(表4-2).また,バイナリー発電においても,山川バイナリー発電所やメディポリス指宿発電所(鹿児島県),菅原バイナリー発電所や滝上バイナリー発電所(大分県)等が運転開始している.さらに,安比地域(岩手県,計画出力14,900kW)や小安地域(秋田県,計画出力15,000kW級)でも,大規模開発が進行中である.

表4-2 最近の地熱発電所の状況(1)

(設備容量1,000kW以上で2015年以後に運転開始した主な地熱発電所)

加えて,「国立・国定公園における地熱開発の取り扱い」(2015年10月,環境省自然環境局)(2)により,これまで開発が認められていない国立・国定公園第2種及び第3種特別地域での開発が条件付きで承認され,今後,地熱資源ポテンシャルが高い同エリアでの地熱開発が積極的に推進されていくことが予想される.

このような中,経済産業省では「長期エネルギー需要見通し」(3)における2030年の導入目標(約155万kW,現状の3倍相当)を目指しており,(国研)新エネルギー・産業技術総合開発機構(NEDO)(4)や(独)石油天然ガス・金属鉱物資源機構(JOGMEC)(5)では,地熱発電の導入拡大を目的とした技術開発事業(2013~2020年度)が遂行されている.

一方,従来の開発深度よりも深部の高温度領域をターゲットとして生産量を増大しようとする試みがいくつかの国で着手されつつあり,アイスランドの大深度高温域への掘削プロジェクト(IDDP:Iceland Deep Drilling Project)(6)では特に成果が得られている.

わが国でも,2016年4月に策定された「エネルギー・環境イノベーション戦略」(内閣府)(7)において,温室効果ガス排出量を削減する次世代技術候補として超臨界地熱発電(図4-3)が位置付けられた.超臨界地熱発電の技術開発においては,2050年頃の普及を目指すロードマップが策定され,NEDOでは2018年度より「超臨界地熱発電技術研究開発」(8)のプロジェクトが遂行されている.

図4-3 超臨界地熱系概念図(8)

〔讃岐 育孝 (国研)新エネルギー・産業技術総合開発機構〕

参考文献

(1)地熱発電の現状と動向,一般財団法人火力原子力発電技術協会

https://www.tenpes.or.jp/mmetc/(参照日2019年4月8日)

(2)国立・国定公園における地熱開発の取り扱い,環境省自然環境局

http://www.env.go.jp/press/101503.html(参照日2019年4月8日)

(3)長期エネルギー需要見通し,経済産業省

https://www.meti.go.jp/shingikai/enecho/kihon_seisaku/saisei_kano/pdf/001_s02_01.pdf(参照日2019年4月8日)

(4)地熱発電技術研究開発,NEDO

http://www.nedo.go.jp/activities/ZZJP_100066.html(参照日2019年4月8日)

(5)地熱資源開発,JOGMEC

http://www.jogmec.go.jp/geothermal/index.html(参照日2019年4月8日)

(6)アイスランドIDDPプロジェクト

https://iddp.is/(参照日2019年4月8日)

(7)エネルギー・環境イノベーション戦略,内閣府

http://www8.cao.go.jp/cstp/nesti/index.html(参照日2019年4月8日)

(8)超臨界地熱発電技術研究開発,NEDO

https://www.nedo.go.jp/news/press/AA5_101022.html(参照日2019年4月8日)

10.4.7 電力貯蔵

大容量の電力貯蔵技術としては水素貯蔵への期待が大きいが,実用的な電力貯蔵技術としては,蓄電池の活用が進んでいる.北海道道北地区は風力発電の適地ではあるが,送電網が脆弱なため,経済産業省資源エネルギー庁の「風力発電のための送電網整備の実証事業」の一環として,77.8kmにわたる域内送電網を整備する建設工事の着手が,北海道北部風力送電(株)から公表された(2018年10月).この事業では,設備整備と技術的課題の実証を行う.新たに北豊富変電所を設置し,リチウムイオン電池を採用した蓄電池システムが設置される予定である.この蓄電池システムは,リチウムイオン電池としては世界最大規模(240MW/720MWh)であり,蓄電池の活用により風力発電の総連系定格容量は約600MWとなる.総事業費は約1,000億円で,設備運転開始は2023年3月を予定している.大規模な蓄電池システム導入の一方で,多数の住宅用蓄電池システムなどを統合制御し,系統安定化のためのエネルギーリソースとして活用する仮想発電所(VPP)事業も活発化している.たとえば,(一社)環境共創イニシアチブ(SII)では,平成30年度「需要家側エネルギーリソースを活用したバーチャルパワープラント構築実証事業費補助金」によるVPP基盤整備事業,VPPアグリゲーター事業,V2Gアグリゲーター事業とともに,VPPリソース促進事業で蓄電池導入に対する支援を行った.

一方,現状のリチウムイオン電池の本質的な安全性改善や,エネルギー密度向上が期待される全固体型電池の開発事業が,NEDO「先進・革新蓄電池材料評価技術開発(第2期)」として2018年6月から開始された.技術研究組合リチウムイオン電池材料評価研究センター(LIBTEC)が受託して2022年度まで実施されることになっており,2019年度予算18.8億円,事業総額は100億円の予定である.2030年ごろまでに,電池パックの体積エネルギー密度600Wh/L,コスト1万円/kWh,10分での急速充電への対応を目指した開発を進める.本技術開発は自動車用電池への展開を想定しているが,低コスト化が可能であれば,定置用での活用も期待できる.

〔三田 裕一 (一財)電力中央研究所〕